Методы и модели выбора финансовой стратегии

Сам процесс стратегического планирования имеет три этапа. На первом этапе (простой выбор) стратегия определяется исключительно в соответствии с его позицией на матрице АДЛ/ЛС.

На втором этапе в рамках каждого «простого выбора» сама позиция вида бизнеса подсказывает характер «специфического выбора». Хотя, «специфический выбор» тоже является лишь общим стратегическим руководством.

На третьем этапе осуществляется выбор уже более уточненной стратегии. АДЛ/ЛС предлагает 24 таких стратегии.

Согласно модели АДЛ/ЛС, зрелые отрасли включают в себя небольшое количество конкурентов, а отрасли на стадии зарождения фрагментарны и имеют большое количество конкурентов.

При выполнении всех необходимых стадий анализа, получаем:

хорошее определение функции, рынка, положения и вклада каждого вида бизнеса в корпоративный бизнес-портфель.

полную картину бизнес-портфеля, где не упускается из вида ни одна из стратегий, выработанных для каждого вида бизнеса.

Модель АДЛ/ЛС использует подход, в основе которого концепция жизненного цикла отрасли, и вследствие этого ее можно применять к различным типам бизнеса. Но, стоит заметить, что если вид бизнеса помещают на определенную стадию его жизненного цикла, то выработанные рекомендации пригодны только для этой конкретной стадии.

Хоть и очевидны преимущества наглядности и полноты описания положения фирмы, а также перспектив развития СЗХ, данной модели, относительно выше рассмотренных, всё же матрица АДЛ/ЛС имеет такую же проблему - границы применения. Модель более проработана относительно наглядности восприятия, расширения возможностей стратегического выбора, но оценка рыночных позиций здесь всё также упирается в уровень неопределенности и человеческий фактор. [46]

Матрица Франшона-Романе

Самым наглядным из методов выбора финансовой стратегии является использование матрицы финансовой стратегии предприятия. В рамках данной матрицы, можно рассматривать имеющиеся проблемы в динамике, формулировать финансовую стратегию, модифицировать ее в результате изменения внешних и внутренних факторов функционирования предприятия.

Использование матрицы финансовой стратегии основывается на расчете трех показателей:

результат хозяйственной деятельности (РХД), который представляющий собой денежный поток от производственной деятельности;

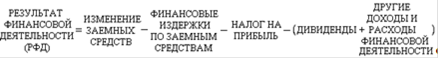

результат финансовой деятельности (РФД) - денежный поток от финансовой деятельности;

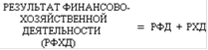

результирующий показатель (РФХД) - сумма денежных потоков, позволяющая оценить способность предприятия отвечать по своим обязательствам, увеличивать дивиденды, наращивать инвестиции.

Далее рассмотрим эти показатели несколько более подробно.

![]()

Результат хозяйственной деятельности может быть определен как денежные средства предприятия после финансирования развития. РХД рассказывает о ликвидности предприятия уже после финансирования всех расходов на его развитие. Положительное значение показателя может говорить о том, что предприятие готовиться к реализации масштабных инвестиционных проектов (предприятие стоит перед скачком постоянных затрат, который в значительной мере может быть компенсирован именно положительным значением РХД).

Результат финансовой деятельности отражает финансовую политику предприятия (привлечение заемных средств или функционирование без их привлечения). При его подсчете используют только движение финансовых потоков. Для определения знака РФД главнейшее значение имеет знак изменения заемных средств. При увеличении использования заемных средств РФД возрастает и становится положительным. По мере роста издержек, связанных с оплатой заемных средств - снижается.

Итак, как видим, РХД выявляет величину и динамику денежных средств предприятия в результате его инвестиционно-хозяйственной деятельности. РФД определяет величину и динамику денежных средств предприятия в результате его финансовой деятельности. Следовательно, РФХД говорит о величине и динамике денежных средств предприятия после совершения инвестиционно-производственной и финансовой деятельности фирмы.

При положительной величине результата финансово-хозяйственной деятельности мы имеем основание утверждать, что при деятельности предприятия доходы фирмы выше ее расходов, причем вывод этот может быть распространен как на сегодняшний день, так и на весь будущий краткосрочный период [8].

РФХД показывает величину и динамику денежных средств предприятия после совершения инвестиционно-производственной и финансовой деятельности на предприятии. Положительная величина дает основание утверждать, что в деятельности предприятия имеет место превышение доходов над расходами, причем вывод этот может быть распространен не только на сегодняшний день, но и на краткосрочный период.