Предельная эффективность капитала

В долгосрочной перспективе любой объем услуг капитала будет предложен только в том случае, если капитал будет обеспечивать минимально приемлемую отдачу. Если использование капитала приносит большую отдачу, люди начинают создавать новый капитал. Если поступления ниже минимальной отдачи, владельцы капитала идут на то, чтобы активы выбывали вследствие износа, и перестают их использовать. [4, c. 216]

Инвестиции в большинстве случаев выступают в виде долгосрочных. Это, прежде всего, инвестиции в основной капитал.

Полезный срок службы основного капитала (основных фондов, капитальных активов) или его предельная эффективность - это число лет, в течение которых они будут приносить фирме прибыль либо сокращать издержки. Чтобы рассчитать прибыль от долгосрочных инвестиций, фирме необходимо: определить полезный срок службы основного капитала; рассчитать надбавку к прибыли, извлекаемую от каждого года применения основного капитала. [4, с. 219]

Допустим, что I - предельная стоимость инвестиций, Rj - предельный вклад инвестиций в увеличение дохода, или в сокращение издержек производства в j-й год службы. Тогда предельную окупаемость капитальных вложений для первого года можно подсчитать по формуле:

I * (1+ r) = R1, (2. 2. 1)

Формула показывает окупаемость инвестиций в процентах (r), которая к концу года обеспечит увеличение величины I до R1 в денежных единицах. [1, с. 189]

Предположим, что предельная стоимость капитальных вложений равна 100 млн. руб., внутренняя норма окупаемости - 40%. Тогда предельный вклад в увеличение дохода первого года составит: I * (1 + r ) = 100 * (1 + 0,4) = 140 млн. рублей.

Соответственно для второго года: I * (1 + r)(1 + r) = R2.

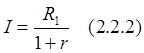

В нашем примере 100 * (1 + 0,4)(1 + 0,4) = 196 млн. рублей. Поэтому стоимость однолетней инвестиции года составит:

Чтобы определить, будет ли инвестирование выгодным, фирма должна сопоставить внутреннюю окупаемость инвестиций с рыночной ставкой процента капитала. Внутренняя норма окупаемости инвестиций, предположим, равна 30%, а рыночная ставка процента с капитала - 5%, то чистая окупаемость данной фирмы составит (30% - 5%) = 25%.

Чтобы определить внутреннюю окупаемость инвестиций в долгосрочном периоде, фирма должна соотнести стоимость приобретения оборудования с чистым вкладом оборудования в прибыль за период его срока службы. Под чистым вкладом понимается увеличение прибыли либо уменьшение издержек, которые меньше любых эксплуатационных и амортизационных годовых расходов.

Внутренняя норма окупаемости инвестиций имеет тенденцию к падению с увеличением величины капитала, инвестированного в данном году. В начале фирма предпринимает инвестирование при наивысшей норме окупаемости, в последующие годы вместе с ростом размеров инвестированного капитала действует тенденция к ее уменьшению. [1, с 190]